ifo Schnelldienst 14, 2018, 26. Juli 2018, S. 26-37.

Wie ist der Target-Saldo zu bewerten? Handelt es sich um einen irrelevanten Verrechnungsposten und um die selbstverständlichen Implikationen eines gemeinsamen Zahlungssystems? Oder geht es um echte Vermögenspositionen der Bundesrepublik und handfeste Budgetrisiken für den deutschen Staat, die durch die Übernutzung gemeinsamer Kassen verursacht wurden?

Der Sachverhalt

Der deutsche Target-Saldo ist eine bilanzielle Forderung der Bundesbank gegen das Eurosystem aufgrund internationaler Überweisungen. Die Forderung entstand, weil die Bundesbank im Auftrag anderer Notenbanken Geld geschaffen und es nach den Wünschen der ausländischen Auftraggeber für den Kauf von Gütern und Vermögenswerten, für die Schuldentilgung sowie auch für den Aufbau von Kassenbeständen in Deutschland bereitgestellt hat, während die anderen Zentralbanken im gleichen Umfang Geld eingezogen haben. Es handelt sich um einen öffentlichen Überziehungskredit zwischen den nationalen Notenbanken des Eurosystems, der es anderen Volkswirtschaften des Euroraums ermöglicht hat, ohne am privaten Kapitalmarkt Auslandskredite aufzunehmen, einen Nettozustrom von Waren, Dienstleistungen und Vermögenstiteln aus Deutschland zu bezahlen. Der Target-Kredit wird in Höhe des marginalen Hauptrefinanzierungssatzes der EZB (Beschluss EZB / 2007 / NP10) zu Lasten der Schuldner-Notenbanken verzinst. Seit dem März 2016 liegt dieser Zins bei null. Früher lag er auch schon einmal in der Gegend von 5%.

Den Target-Kredit in Anspruch zu nehmen, war nur möglich, weil die Zentralbanken der Auftrag gebenden Länder bereit und in der Lage waren, das bei der Überweisung von ihnen einzuziehende Zentralbankgeld durch neue Geldschöpfungskredite an die Geschäftsbanken ihrer Länder zu ersetzen, also insgesamt mehr von solchen Krediten zu vergeben, als es gemäß ihrer Landesgröße zur Liquiditätsversorgung der heimischen Wirtschaft nötig gewesen wäre.

Dabei war es nicht erforderlich, dass der Kredit dem Auftraggeber der Überweisung oder seiner Bank selbst gewährt wurde, weil der die Überweisung ja möglicherweise auch aus einem vorhandenen Barvermögen finanziert hat. Gleichwohl war es bei unsicheren Ländern, in denen nur die für die Geldzirkulation erforderlichen Minimalbestände an Zentralbankgeld liegen blieben, notwendig, neue Notenbankkredite zu vergeben, um das bei der Überweisung in die anderen Länder eingezogene Zentralbankgeld zu ersetzen. Ohne dieses kompensierende Nachschieben von Kreditgeld wäre sonst dem lokalen Wirtschaftskreislauf des Target-Schuldnerlandes durch die Nettoüberweisungen in andere Länder sehr schnell das Schmiermittel ausgegangen.

Überweisungen zwischen Ländern müssen, wie die privaten Clearing-Systeme Londons zeigen, nicht notwendigerweise über Zentralbanken laufen. Wenn beispielsweise ein Kunde der griechischen Piräus-Bank Geld an VW überweisen möchte, um ein Auto zu kaufen, und die Piräus-Bank dafür die Commerzbank bittet, VW zu bezahlen, dann wird dafür in Deutschland kein Zentralbankgeld in Umlauf gebracht, und es wird von der griechischen Zentralbank auch keines eingezogen. Der Target-Saldo wird von solchen Überweisungen nicht berührt, und ein kompensierender Verleih von Zentralbankgeld an die Geschäftsbanken ist in diesem Fall nicht erforderlich.

Überweisungen außerhalb des Target-Systems sind private Kreditgeschäfte. Überweisungen über das Target-System sind hingegen öffentliche Kreditgeschäfte. Die beiden Kreditformen unterscheiden sich dadurch, dass das Kreditausfallrisiko das eine Mal beim Steuerzahler und das andere Mal beim Bankaktionär liegt, aber sie führen gleichermaßen zu einer Veränderung der Nettoauslandsschuld bzw. des Nettoauslandsvermögens der jeweiligen Länder. Sie und eine Vielzahl anderer privater und öffentlicher Kapitalflüsse sind das Spiegelbild der Leistungsbilanzsalden.

Als das Target-System eingeführt wurde, dachte niemand, jedenfalls niemand auf deutscher Seite, daran, dass einmal größere Salden entstehen könnten. Man ging von einer täglichen Glattstellung aus. Davon kann schon lange nicht mehr die Rede sein. Der öffentliche Kreditfluss über die Notenbanken hat im Eurosystem einen Gutteil des privaten Kreditflusses ersetzt, weil er zu Konditionen möglich wurde, die den Markt unterboten.

Im System der Zahlungsbilanzstatistiken wird der wachsende Target-Kredit der Bundesbank als Teil des Auslandsvermögens der Bundesrepublik Deutschland verbucht, das sich aus der Summe früherer Leistungsbilanzüberschüsse ergibt. Das Nettoauslandsvermögen der Bundesrepublik, das nach dem Japans das größte der Welt ist, lag Ende 2017 bei € 1929 Mrd. Die Target-Forderungen der Bundesbank gegen andere Notenbanken zur Jahresmitte 2018 beliefen sich auf 51% davon.

Ein Rückblick auf das Bretton-Woods-System

Zum Verständnis der mit dem Target-System gewährten öffentlichen Kredite ist ein Rückblick auf das Bretton-Woods-System nützlich. Dieses System sorgte in der Nachkriegszeit für feste Kurse. Ihm gehörten viele Länder der Welt, darunter auch die USA, an, bis es in den Jahren 1968 bis 1973 zerbrach. Die Notenbanken waren verpflichtet, Währungen der Mitgliedsländer zu der fest vereinbarten Parität in die eigene Währung umzutauschen. In diesem System akkumulierte die Bundesbank nennenswerte Bestände an ausländischen Devisen, weil die Notenbanken der USA und der europäischen Nachbarländer die eigene Wirtschaft auf dem Wege der Kreditvergabe mit überschüssiger Liquidität versorgten, die es ihnen ermöglichte, in Deutschland auf Shopping-Tour zu gehen. Man kaufte mit dem selbst bedruckten Papier Waren, Firmen, Aktien, Immobilien und vieles mehr, weil Deutschland billig war und gute Ware sowie günstige Investitionsgelegenheiten bot. Die Bundesbank musste damals in großem Umfang andere Währungen in D-Mark umtauschen.

Die Devisenforderungen, die die Bundesbank auf diese Weise im Bretton-Woods-System anhäufte, sind im Prinzip das Gleiche wie ihre Target-Forderungen heute. Auch die Target-Forderungen entstanden nämlich dadurch, dass die Notenbanken anderer Länder des Eurosystems mehr Geld durch Kreditvergabe und Wertpapierkäufe in Umlauf brachten, als für die Zirkulation zuhause benötigt wurde. Erst dadurch wurden die Nettoüberweisungen für Auslandskäufe möglich, ohne dass die Liquidität zuhause zur Neige ging und die Wirtschaft austrocknete.

Trotz dieser Parallelen gibt es aber doch auch erhebliche Unterschiede. Der zentrale Unterschied liegt darin, dass die Bundesbank im Bretton-Woods-System den Umtausch der Devisen in andere, fungiblere Vermögensobjekte verlangen konnte, während sie sich heute mit bloßen Buchforderungen begnügen muss.

Im Eurosystem werden die durch die Überweisungen entstandenen Buchforderungen gegen andere Notenbanken am Ende eines jeden Tages in Buchforderungen gegen das gesamte Eurosystem verwandelt. Das erhöht zwar die Sicherheit dieser Forderungen. Doch können diese Buchforderungen niemals fällig gestellt werden und tragen nur einen Zins in Höhe des Hauptrefinanzierungssatzes der EZB, der derzeit null ist.

Im Bretton-Woods-System wurden die Devisenforderungen der Bundesbank zu vorgegebenen Paritäten in die Leitwährung Dollar oder in Gold umgetauscht. Da der Marktpreis des Goldes aber unter der Parität lag, zogen es viele Länder vor, die Bundesbank mit Gold zu bezahlen. Nur die USA hatten das Privileg, die Dollars bei der Bundesbank stehen zu lassen. Die Bundesbank konnte sie später in amerikanische Schatzwechsel umtauschen. Bis zum Jahr 1968 hatte die Bundesbank auf diese Weise Goldreserven in Höhe von etwa 4000 Tonnen angehäuft, was damals 3,4% des deutschen BIP ausmachte. Zugleich verfügte sie über Dollarreserven in Höhe von 1,6% des BIP.

Die Target-Forderungen der Bundesbank von Ende Juni 2018 beliefen sich demgegenüber auf 30% des deutschen BIP. Hätte die Bundesbank sie in Gold umtauschen können, hätte sie dafür weitere 28.277 Tonnen erhalten.

Selbstbedienung im Eurosystem

Die Notwendigkeit der Tilgung der Devisenschulden hat die Zahlungsverkehrssalden im Bretton-Woods-System in engen Grenzen gehalten. Im Eurosystem ist hingegen keine Tilgung vorgesehen. Das erklärt das enorme Anwachsen der Target-Salden. So ist Deutschland zu einem Selbstbedienungsladen geworden, in dem man nach Belieben anschreiben lassen kann, ohne dass der Ladeninhaber seine Forderungen fällig stellen kann.

Die Attraktivität des Kaufs auf Pump war so groß, dass selbst jene Länder, die noch gar nicht vom Kapitalmarkt abgeschnitten waren, sondern nur hohe Zinsen hätten bezahlen müssen, die Geldschöpfungskredite der heimischen Notenbank vorzogen, um Überweisungen nach Deutschland zu ermöglichen. Mit dem billigen Überziehungskredit im Eurosystem wurde es möglich, private Auslandsschulden zu tilgen und alles zu kaufen, was nicht niet- und nagelfest war, neue und alte Güter gleichermaßen sowie Vermögenstitel jedweder Art.

Es sind im Wesentlichen fünf institutionelle Regelungen, durch die eine asymmetrische Schöpfung von Kreditgeld im Eurosystem und somit der Überziehungskredit der Bundesbank in den ersten Jahren der Finanzkrise bis etwa 2012 verfügbar gemacht wurde.

Die erste besteht in der Einführung des Target-Systems an sich. Der Maastrichter Vertrag sagt davon nichts. Dort heißt es nur, dass die EZB das reibungslose Funktionieren des Zahlungsverkehrs sicherstellen soll. Dass die Notenbanken die Überweisungen durchführen und dabei zudem noch einander unbegrenzte Kreditlinien einräumen, hat der EZB-Rat selbst beschlossen, ohne dass jemals ein demokratisch gewählter Abgeordneter damit befasst war. Diese Entscheidung war damals in der Bundesbank nicht unumstritten.

Die zweite Regelung liegt in der bereits zum Beginn der Eurokrise beschlossenen Vollzuteilungspolitik bei Refinanzierungskrediten, die die jeweiligen nationalen Notenbanken an die Banken ihres Hoheitsgebietes ausgeben. Danach dürfen sich die Geschäftsbanken eines jeden Landes unbegrenzt Kredite bei der eigenen Notenbank besorgen und können damit unbegrenzt Überweisungen in andere Länder ermöglichen.

Sie müssen dabei freilich hinreichend gute Pfänder hinterlegen. Die Mindestqualität dieser Pfänder, und das ist die dritte Regelung, wurde sukzessive bis unter BBB–, also bis auf das Schrottniveau gesenkt. Schrottpfänder hatten die Geschäftsbanken genug, um die heimische Geldmaschine laufen zu lassen. In einer kaum noch überschaubaren Vielzahl von Einzelentscheidungen hat der EZB-Rat im Laufe der Zeit die Bonitätsanforderungen an die als Sicherheiten eingereichten Wertpapiere immer weiter heruntergeschraubt, um den Banken die Gelegenheit zu geben, aus ihren ohnehin schon zerfledderten Bilanzen immer mehr Aktiva als Pfänder herauszukratzen. Außerdem hat der EZB-Rat viel Spielraum für die nationale Definition der geeigneten Sicherheiten gelassen und dabei sogar im Ringtausch zwischen Banken entstandene Schuldverschreibungen sowie Unternehmensobligationen zugelassen, die das Licht des Marktes niemals gesehen haben. Der private Kapitalmarkt hatte keine Chance, mit diesen Konditionen mitzuhalten.

Die vierte Regelung besteht in den sogenannten ELA-Notfallkrediten. Danach darf eine Notenbank selbständig den Notfall erklären und dann nach eigenem Gustus und vermeintlich auf eigenes Risiko zu von ihr selbst gesetzten Konditionen so viele Euros an die Banken ihres Geschäftsbereichs verleihen, wie sie will, es sei denn, zwei Drittel der Stimmen des EZB-Rates wenden sich dagegen. Da die sechs offiziellen Krisenländer der Eurozone – Griechenland, Italien, Portugal, Spanien, Irland und Zypern – in den entscheidenden Jahren eine Stimme mehr als ein Drittel hatten, hätte sie niemand daran hindern können, sich mit den ELA-Krediten ein Himmelreich auf Erden zu kaufen. Tatsächlich wurden hunderte von Milliarden Euro an ELA-Krediten ausgegeben, in Griechenland und Irland sogar zum Zweck der Staatsfinanzierung. So konnte z.B. der griechische Finanzminister Yanis Varoufakis die Verhandlungen mit der Troika im Jahr 2015, bei denen es um € 7,5 Mrd. Restforderungen aus dem zweiten Rettungspaket ging, mit Hilfe von ELA-Krediten von insgesamt € 89 Mrd. monatelang in die Länge ziehen, während sein Land auf den Kapitalmärkten schon lange kein Geld mehr bekam.

Fünftens wurde die Selbstbedienung ermöglicht, indem die Notenbanken das sogenannte ANFA-Geheimabkommen geschlossen haben, das erst 2015 durch den Berliner Doktoranden Daniel Hoffmann aufgedeckt wurde und die EZB zur anschließenden Veröffentlichung zwang. Dieses Geheimabkommen erlaubt es den nationalen Notenbanken, in gewissem Umfang eigene Geldgeschäfte mit der Druckerpresse zu betreiben. Die Banca d'Italia hat unter dem Schutz von ANFA für € 105 Mrd. selbständig Geld geschaffen, um damit Staatspapiere zu kaufen. Auch das hat dazu beigetragen, die Target-Schulden Italiens ansteigen zu lassen. Zur Jahresmitte 2018 lagen Italiens Target-Schulden bei € 481 Mrd. Italien hat weitaus mehr Kreditgeld für Überweisungen in Umlauf gebracht, als für die Liquiditätsversorgung der heimischen Wirtschaft erforderlich war.

Die durch all diese Mechanismen erzeugten Kredite aus der Druckerpresse fanden reißenden Absatz bei den Geschäftsbanken, weil sie zu Konditionen gewährt wurden, die die Konditionen des Kapitalmarkts klar unterboten. Die EZB rechtfertigte die im Vergleich zum Markt günstigen Kreditkonditionen damit, dass der Kapitalmarkt nicht richtig funktioniere und die tatsächliche Sicherheit der von den Südeuropäern verlangten Kredite falsch einschätze. Der Transmissionsmechanismus der Geldpolitik sei gestört. Sie hat wie eine Zentralplanungsbehörde zur Verteilung des gesellschaftlichen Produktionsfonds gehandelt.

Binnengeld und Außengeld

Das enorme Volumen der Überziehungskredite, die sich einzelne Länder des Euroraums bei der Bundesbank besorgen konnten, wird auch deutlich, wenn man ihren Einfluss auf die Verteilung des sogenannten Binnen- und Außengeldes betrachtet. Beide Male handelt es sich um Geld, das eine nationale Notenbank herstellt und an die Banken ausgibt. Binnengeld kommt auf Initiative lokaler Banken zustande, die der Notenbank dafür Wertpapiere geben oder eine Forderung gegen sich selbst einräumen. Außengeld ist Überweisungsgeld, das im Auftrag anderer Notenbanken hergestellt wird und eine Devisen- oder Target-Forderung gegen sie begründet. Seinerzeit hieß es, die USA hätten mit dem vielen Außengeld, das sie der Bundesrepublik aufzwangen, ihren Vietnam-Krieg finanziert. Heute stammt das Außengeld, das die Bundesbank hat herstellen müssen, aus den Krisenstaaten Südeuropas, die damit ihre aufgrund eines Verlustes der Wettbewerbsfähigkeit entstandenen Finanznöte decken.

In der seit 2008 währenden Finanzkrise haben die Notenbanken der Krisenländer des Eurosystems den Banken ihrer Länder so viele Geldschöpfungs-Ersatzkredite zum Ausgleich der wegbrechenden privaten Kapitalimporte gewährt und damit solch hohe Nettoüberweisungen nach Deutschland ermöglicht, dass es in den Jahren 2012 und 2013 in Deutschland keinerlei Binnengeld mehr gab. Alles Geld, das von der Bundesbank in Umlauf gebracht worden war, war damals Außengeld. Theoretisch hätte dieses Außengeld zum Binnengeld hinzutreten können, doch brauchten die deutschen Banken nicht mehr Liquidität, als sie hatten, und zogen es vor, die ursprünglich einmal bezogenen Binnengeldkredite der Bundesbank vollständig zu tilgen. In Finnland war es damals ähnlich.

Heute ist in Deutschland noch viel mehr Außengeld vorhanden als damals, doch hat der EZB-Rat die Bundesbank inzwischen gegen deren Willen gezwungen, immer mehr deutsche Staatspapiere zu kaufen und damit zugleich neues Binnengeld in den Markt zu pumpen, um nun endlich die lang ersehnte Inflation loszutreten. Da die Bundesbank sehr viel Außengeld und zugleich sehr viel Binnengeld schaffen musste, war der Anteil des netto in Deutschland geschaffenen Außengeldes bis zum März 2018 wieder auf 72% gefallen, was aber immer noch ein extrem hoher Wert ist, denn in einem symmetrischen Gleichgewicht, in dem jedes Land nur so viel Geldschöpfungskredit vergibt, wie es seiner Größe entspricht, ist der Wert null.

Die zwei Target-Wellen

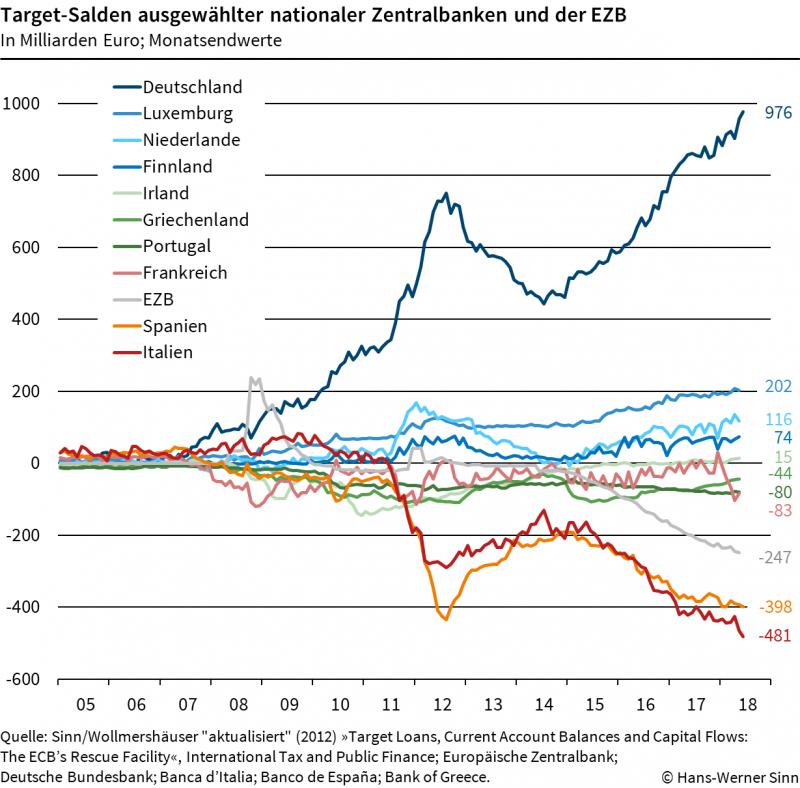

Der deutsche Target-Saldo stieg im letzten Jahrzehnt in zwei Wellen an. Die erste erreichte mit einem Target-Bestand von € 751 Mrd. im August 2012 ihren Höhepunkt. Diese Welle wird durch die Finanzkrise unmittelbar erklärt, denn seit dem Lehman-Crash verweigerten sich die Kapitalmärkte einer Fortsetzung der Finanzierung der Leistungsbilanzdefizite der südeuropäischen Länder und Irlands. Die ausländischen Anleger wollten sogar das bereits verliehene Geld zurück, sobald es fällig wurde, und weigerten sich, Ersatzkredite zur Ablösung der Altkredite zu gewähren. Ferner versuchten inländische Vermögensbesitzer, ihr Vermögen im Inland zu beleihen und die Kreditmittel dann ins Ausland zu bringen. Die Selbsthilfe mit der Druckerpresse in Form der oben beschriebenen Regeln ermöglichte es, die öffentlichen Überziehungskredite im Eurosystem in Anspruch zu nehmen, die durch die Target-Salden gemessen werden.

In den letzten vier Jahren erlebten wir die zweite Welle, wie ich sie in meinem Buch Der Schwarze Juni und auch in meiner Autobiographie Auf der Suche nach der Wahrheit schon beschrieben habe. Sie wurde durch die Erwartung und Implementierung des QE-Programms der EZB ausgelöst, nach dem in der Zeit vom März 2015 bis Juni 2018 für etwa € 2,4 Billionen Wertpapiere gekauft wurden. Von dieser Summe entfielen zwei Billionen auf Staatspapiere im Zuge des Public Sector Purchase Programme (PSPP). Obwohl jede Notenbank nur die Papiere ihres eigenen Landes zurückkaufte, stiegen die Target-Salden nochmals an.

Das lag zum einen daran, dass die Verkäufer die Überschussliquidität in Deutschland in Sicherheit bringen wollten. Das ist ein Aspekt, der angesichts der in Italien wieder aufflammenden Eurokrise gerade in letzter Zeit eine zunehmende Bedeutung erhielt. Auch den in den letzten Monaten rasanten Anstieg der Target-Verbindlichkeiten Frankreichs kann man darauf zurückführen, weil die französischen Banken ein extrem großes Exposure in Italien haben und unmittelbar von der italienischen Krise betroffen sind.

Zum anderen ist der neuerliche Anstieg der Target-Salden auf den technischen Effekt zurückzuführen, dass die Papiere der südlichen Euroländer in der Zeit vor der Lehman-Krise und auch schon vor der Einführung des Euro zur Finanzierung riesiger Leistungsbilanzdefizite in die Welt verkauft worden waren, so dass nun ohnehin Auslandsüberweisungen notwendig waren, um diese Papiere zurückzuholen. So oder so war die Bundesbank – und neben ihr auch noch die Notenbank der Niederlande – häufig gefordert, die Rückkäufe und damit die alten Leistungsbilanzdefizite der Südländer durch eine gigantische Umschuldungsaktion im Nachhinein zu kreditieren.

So musste die Bundesbank zum Beispiel direkt an sie gerichtete Überweisungsaufträge der spanischen Notenbank ausführen, die das Ziel hatten, spanische Wertpapiere aus Deutschland nach Hause zurückzuholen. Die Aktion war gut für Spanien, weil Spanien seine verbriefte, mit einem Zins ausgestattete Schuld gegenüber privaten ausländischen Investoren (die manchmal lästig werden können) in eine bloße Buchschuld einer spanischen Behörde gegenüber dem Eurosystem und indirekt gegenüber der Bundesbank umtauschen konnte, die derzeit keinen Zins trägt und niemals fällig gestellt werden kann. Doch für Deutschland war die Aktion weniger gut. Zwar wurden die deutschen Verkäufer mit Geld von der Bundesbank kompensiert, doch ist dieses Geld eine Forderung gegen die Bundesbank, verbucht auf der Passivseite ihrer Bilanz, während die Bundesbank dafür nur eine Target-Forderung gegen das Eurosystem erhielt.

Auch half die Bundesbank den Südländern letztlich dabei, ihre Schulden gegenüber Investoren aus anderen Euroländern und sogar außereuropäischen Ländern loszuwerden und durch eine Buchschuld beim Eurosystem und indirekt bei sich selbst zu ersetzen. Wenn nämlich, um in dem Beispiel zu bleiben, die spanische Notenbank die spanischen Staatspapiere von einem Investor in Shanghai zurückkaufte, der dann, weil der Rückkauf der Papiere aus Nicht-Euroländern zur Abwertung des Euro führte, sein Geld in den Kauf einer deutschen Firma investierte, dann war auch das ein gutes Geschäft für die Spanier. Die verbriefte Schuld gegenüber dem chinesischen Privatinvestor konnte durch eine Buchschuld beim Eurosystem ersetzt werden. Der EZB-Rat, das Entscheidungsgremium dieses Systems, ist im Zweifel viel netter als der chinesische Investor und politischen Massagen zugänglich, zumal die Bundesbank, obwohl sie der größte Gläubiger des Eurosystems ist, dort nicht viel zu sagen hat. Bekanntlich hat Deutschland in diesem Rat eine Stimme wie Malta oder Zypern auch. Der chinesische Investor wurde für die Hergabe der spanischen Papiere mit der deutschen Firma kompensiert, und der Verkäufer der deutschen Firma erhielt mit dem Geld eine Forderung gegen die Bundesbank, für die die Bundesbank mit einer Target-Forderung gegen das Eurosystem kompensiert wurde.

Ein weiterer Teil der deutschen Target-Forderungen könnte auch dadurch entstanden sein, dass die EZB-Zentrale im Zuge des QE-Programms einige Firmenobligationen in Deutschland erwarb, was die Bundesbank zur Kreditierung dieser Käufe zwang. Die Käufe der EZB dürften aber vor allem hinter den Target-Forderungen Luxemburgs stehen, denn dort sind die fiskalischen Rettungsschirme der Staatengemeinschaft sowie die Europäische Investitionsbank angesiedelt, deren Schuldpapiere die EZB selbst erwirbt. Die Target-Verbindlichkeiten der EZB sind das Spiegelbild dieser Käufe.

Natürlich sind das nur Beispiele. Es kann auch sein, dass der ausländische Investor Aktien und andere Wertpapiere oder deutsche Immobilien erwarb, denn wie seinerzeit im Bretton-Woods-System ist Deutschland billig und bietet gute Ware und Investitionsmöglichkeiten an. Wieder wird hier alles gekauft, was nicht niet- und nagelfest ist. Leider wird diesmal dafür kein Gold auf den Tresen gelegt.

Es kann schließlich auch sein, dass der ausländische Investor sein Geld auf deutsche Bankkonten oder gar Bankkonten seiner eigenen Filialen in Deutschland überweist. Diese Konten bedeuten dann zwar nur Forderungen gegen hier ansässige Banken und sind noch nicht in geldferne Vermögensobjekte umgetauscht, doch kann das jederzeit geschehen und wird sicherlich geschehen, wenn dem Eurosystem eine substanzielle Krise droht, denn nur solche geldfernen Vermögensobjekte würden den Investor im Falle des Falles davor schützen, zu den ersten Opfern eines Währungsschnitts zu gehören.

Bargeld und Target-Saldo

Noch unschöner wird die Rechnung für Deutschland, wenn man bedenkt, dass das zusätzliche Außengeld, das die Bundesbank herstellen muss, nicht nur auf Konten landet, die die Banken bei der Bundesbank unterhalten, sondern zum Teil als physisches Bargeld abgerufen wird. Überproportionale Bargeldbestände, die die Bundesbank im Zuge der Überweisungen herstellen muss, werden nämlich als Target-ähnliche Verbindlichkeit in der Bundesbankbilanz verbucht, weil man von der Fiktion ausgeht, dass dieses Bargeld letztlich wieder für Käufe in anderen Ländern verwendet wird. So verbuchte die Bundesbank im März hierfür einen Posten in Höhe von € 368 Mrd.

Für die Fiktion gibt es keine statistischen Belege, doch ist sie nicht unplausibel, denn aufgrund von Gastarbeiter-Überweisungen und Tourismus gelangen in der Tat deutsche Bargeldbestände ins Ausland, dienen dort dem Erwerb von Gütern und Dienstleistungen und stehen anschließend für allgemeine Transaktionen zur Verfügung. Es handelt sich insofern zu Recht um eine deutsche Verbindlichkeit im Eurosystem, die das Gegenstück zu den Target-Forderungen ist und mit ihnen saldiert werden muss. Allerdings nur insofern.

Man muss nämlich bedenken, dass dieser physisch ins Ausland geschaffene Bargeldbestand zu einem nicht unerheblichen Teil auf die alten D-Mark-Bestände zurückzuführen ist, die schon vor der Einführung des Euro ins Ausland gelangt waren und dort zirkulierten. Ähnliche Außenstände hatte es damals bei den anderen Währungen der heutigen Euroländer nicht gegeben. Nur die D-Mark hatte sich ähnlich wie der Dollar den Status einer internationalen Transaktionswährung erarbeitet. Die entsprechenden Außenstände an D-Mark-Bargeld wurden mit der Gründung der Währungsunion in Euro umgewandelt und vergemeinschaftet, so dass sie und ihre im Zuge des allgemeinen Wirtschaftswachstums realisierten Zuwächse heute als Verbindlichkeit in der Bundesbankbilanz stehen. Es kam somit zu dem paradoxen Ergebnis, dass die Mitgift, die Deutschland in die Währungsunion brachte, mitsamt den normalen Zuwächsen aufgrund der wirtschaftlichen Entwicklung heute als eine Verbindlichkeit gegenüber dem Eurosystem in der Bundesbank verbucht wird.

Im Übrigen dürften Bargeldbestände auch im Zuge des QE-Programms entstanden sein, weil ein Teil des von der Bundesbank qua Überweisungsauftrag geschaffenen Außengeldes nicht nur als Buchgeld auf den Konten der Geschäftsbanken bei der Bundesbank akkumuliert wurde, sondern als Bargeld in den Portemonnaies der Verkäufer von Waren und Vermögensobjekten landete. Der Wert dieses Geldes wird als Verbindlichkeit der Bundesbank gegenüber dem Eurosystem den durch die Überweisungen entstandenen Target-Forderungen entgegengestellt, obwohl ihm ein Abfluss von Gütern und Vermögensobjekten ins Ausland zugrunde lag. Dieser Abfluss führt insofern per saldo nicht zu einem Zuwachs an Forderungen der Bundesbank gegen das Eurosystem und ist von vornherein als Geschenk der Bundesrepublik Deutschland an das Ausland zu werten.

Ist es innerhalb Deutschlands auch so?

Um das Geschehen in der Eurozone zu rechtfertigen, wurde verschiedentlich behauptet, dass die Problematik der Target-Salden nur dadurch entstehe, dass die einzelnen Notenbanken getrennte Bilanzen führen. Gebe man diese Bilanzierungspraxis auf und berichte man über das Geschehen in den nationalen Notenbanken nur so, wie die Bundesbankstatistik über die Niederlassungen der Bundesbank informiert, gebe es keine Target-Salden und auch keine Probleme mehr. Richtig an diesem Standpunkt ist nur, dass man die Probleme dann nicht mehr so leicht erkennen könnte. Behoben sind sie damit allerdings noch lange nicht. Man müsste vielmehr die Autonomie der nationalen Notenbanken vollständig aufheben und länderübergreifendende private Bankensysteme schaffen, bevor zu Deutschland halbwegs vergleichbare Bedingungen entstehen.

Tatsächlich gibt es innerhalb Deutschlands schon deshalb keine versteckten Target-Salden, weil die einzelnen Niederlassungen der Bundesbank gar nicht das Recht haben, Instrumente wie ELA und ANFA zu verwenden, und auch keinen eigenen Spielraum haben, die Pfänder für Refinanzierungskredite selbst zu definieren, um lokale Finanzprobleme mit der Druckerpresse zu lösen. Sie organisieren auch keine Umschuldungsprogramme durch den Rückkauf von Staatsschuldtiteln, durch die eine Niederlassung gezwungen werden könnte, einer anderen Niederlassung Buchkredite zur Ablösung einer lokalen öffentlichen Schuld zu gewähren. Die alte Bundesbank erwarb ohnehin praktisch keine Staatsschuldtitel. Wer glaubt, das Problem der Target-Kredite durch die bloße Zusammenlegung von Bilanzen überwinden zu können, irrt gewaltig, weil er damit die Ursachen der asymmetrischen Kreditversorgung durch die Notenbanken im Eurosystem nicht beseitigt hätte.

Ähnliches gilt auch für die Frage der grenzüberschreitenden privaten Überweisungen. Deutschland hat mehrere separate und flächendeckende private Bankensysteme, innerhalb derer interregionale Überweisungen stattfinden. Solche Überweisungen sind Teil eines privaten Kapitalverkehrs zwischen den Regionen und keine öffentlichen Kredite wie im Eurosystem, von deren Ausfällen Steuerzahler betroffen sein könnten. In Europa spielen indes länderübergreifende private Bankensysteme, die die Überweisungen intern regeln könnten, bislang keine besondere Rolle. Ja, sie haben es schwer, Fuß zu fassen, eben weil die EZB ihnen mit ihrem staatlichen Target-System die Geschäftschancen nimmt. Gerade der Vergleich mit Deutschland zeigt, dass im Eurosystem ein staatliches, zentralplanerisches Kreditsystem entstanden ist, für das es innerhalb der einzelnen Länder keine Parallelen gibt, schon gar nicht in Deutschland.

Es gibt in der EU und bei der EZB Bestrebungen, die separate Bilanzierung der Kreditgeschäfte der nationalen Notenbanken aufzugeben und am besten das Zentralbanksystem mitsamt der Zinserträge der einzelnen Notenbanken der EU zu übereignen. Solche Bestrebungen sind extrem gefährlich, weil die Target-Kredite dann völlig unbeobachtet in die Höhe getrieben werden könnten und noch viel größere öffentliche Kreditströme zu politisch festgelegten Minizinsen zwischen den Ländern zustande kämen. Das würde nicht nur den Wohlstand der Nettosparer der Eurozone weiter aushöhlen, sondern einen weiteren Schritt hin zu einem System zur Verteilung des gesellschaftlichen Produktionsfonds bedeuten, wie es die DDR mit dem Neuen Ökonomischen System der Planung und Leitung der Volkswirtschaft (NÖSPL) im Jahr 1964 realisiert hatte.

Auch ein Blick auf die USA sollte helfen, solche Erwägungen beiseite zu schieben. Die USA haben erst im Jahr 1915, 123 Jahre nach der Einführung des Dollar, eine Zentralbank bekommen. Vorher wurden die Überweisungen zwischen den Staaten stets über Kontrakte zwischen privaten Banken durchgeführt, abgesehen von zwei kurzzeitigen und wieder beendeten Versuchen, eine Zentralbank zu schaffen. Die Kreditsalden, die damals durch die Überweisungen zwischen den Privatbanken zustande kamen, wurden im Normalfall mit Gold getilgt. Die Goldtilgung wurde nach der Gründung der Zentralbank, der Federal Reserve Bank, auch noch beibehalten. Man hatte diese Zentralbank nämlich in 12 Distriktnotenbanken gegliedert, zwischen denen die interregionalen Überweisungen stattfanden, und sorgte dafür, dass die zwischen ihnen entstehenden Kreditsalden („ISA-Salden“ im Interdistrict Settlement Account) jährlich mit Gold getilgt wurden. Bis zum heutigen Tag werden die entsprechenden ISA-Salden veröffentlicht und einmal jährlich getilgt, wobei seit 1975 durch die Hergabe von marktfähigen Wertpapieren statt mit Gold getilgt wird.

Das Target-Risiko bei fortbestehendem Euro

Auch wenn man die Geschenkaktionen durch die eigenartige Verbuchung von Bargeldemissionen außer Acht lässt und nur die normalen Geschäftsvorgänge betrachtet, die hinter den Target-Forderungen stehen, werden Lasten und Risiken für die Bundesrepublik Deutschland sichtbar, die niemals beabsichtigt waren, als der Maastrichter Vertrag geschrieben wurde, und für die es keine demokratischen Beschlüsse gibt. Deutschland hat, finanziert durch das Target-System, Waren und Vermögenstitel hergegeben, für die die Target-Schuldner ihm ewig Zinsen zahlen müssen. Wenn die Schuldner aber nicht zahlen können, wollen oder müssen, werden Deutschlands Target-Forderungen ausgehöhlt, wenn nicht vernichtet. Denn grundsätzlich sind Deutschlands Target-Forderungen gleich dem ewigen Zinsstrom, auf den die Bundesbank aufgrund der von ihr an andere Notenbanken vergebenen Überziehungskredite zusätzlich zu ihren eigenen Zinseinnahmen Anspruch hat – so wie sich ja der ökonomische Wert von Vermögenstiteln stets durch den Strom der von ihnen verdienten Rückflüsse ergibt. Diese Zinseinnahmen stehen der Bundesbank im Zuge des Zinspooling zu. Grundsätzlich fließen alle Zinseinnahmen des Eurosystems, die aufgrund von Geldschöpfungskrediten erzielt werden, rechnerisch in einen Topf und werden dann gemäß der Landesgröße (Kapitalschlüssel) an die einzelnen Notenbanken zurückverteilt. So soll erreicht werden, dass die Zinsen auf exzessive (den eigenen Größenanteil übersteigende) Geldschöpfungskredite, die zu Nettoüberweisungen oder auch Bargeldtransporten in andere Länder führten, jenen anderen Ländern zugeführt werden. Die akkumulierten Nettoüberweisungen werden in den Bilanzen der Auftraggeber als Target-Verbindlichkeiten verbucht, und die (fiktiven, da nicht wirklich beobachtbaren) akkumulierten Bargeldabflüsse werden dort als Bargeld-Verbindlichkeiten ausgewiesen. Beide Posten messen Kredite zwischen den Zentralbanken, beide werden verzinst, und beide implizieren entsprechende Risiken für die anderen Zentralbanken.

Aufgrund der normalen geldpolitischen Operationen trägt die Bundesbank bereits dann ein Risiko, wenn irgendwelche Geschäftsbanken im Eurosystem nebst ihrer Pfänder ausfallen. Mit ihrem Kapitalanteil an der EZB in Höhe von 26% ist sie stets dabei, auch wenn es keine Target-Salden gibt. Sie verliert dann einmalig die entsprechenden Vermögenstitel und dauerhaft die darauf entfallenden Zinsen. Doch ist ihr Risiko umso höher, je höher die Target-Schulden der Krisenländer sind, denn diese Target-Schulden entstehen, wie erläutert, wenn die dortigen Notenbanken mehr Kreditgeld geschaffen haben, als für die lokale Zirkulation erforderlich ist, und das wiederum ist regelmäßig der Fall, wenn sich die Kapitalmärkte der Finanzierung dieser Länder verweigern, weil sie als sehr riskant eingeschätzt werden. Auf die Höhe der eigenen Target-Forderungen der Bundesbank kommt es dabei nur insofern an, als sie das Spiegelbild der Target-Schulden anderer Länder sind.

Die Target-Schulden der Krisenländer verkörpern aber in einem noch direkteren Sinne das Risiko des Eurosystems. Das wird deutlich, wenn man bedenkt, dass die jeweiligen nationalen Notenbanken bei den oben erwähnten ANFA- und ELA-Krediten sowie auch bei den Käufen von Staatspapieren im Zuge des Public Sector Purchase Programme (PSPP) die Ausfallrisiken eigentlich selbst tragen sollen, um die anderen Notenbanken vor Verlusten zu schützen. Die jeweiligen Notenbanken müssen nämlich im Falle solcher Geldschöpfungskredite unabhängig von ihren tatsächlichen Zinserträgen stets den normalen Zins in Höhe des Hauptrefinanzierungssatzes in den Zinspool des Eurosystems abführen, von dem sie selbst gemäß ihrer Landesgröße einen Anteil zurückbekommen. Abweichungen des von ihnen tatsächlich erwirtschafteten Zinses vom Hauptrefinanzierungssatz nach oben und nach unten sollen sie selbst absorbieren. Wenn sie Glück haben, machen sie einen Gewinn und können die Abweichung nach oben an ihre meistens staatlichen Eigentümer ausschütten, und wenn sie Pech haben und die Forderungen ausfallen, müssen sie auf alle Ewigkeit Zinserträge an das Eurosystem abführen, obwohl sie keine solchen Erträge mehr haben.

Beim PSPP, dem Kaufprogramm für Staatspapiere, war dies die Bedingung, die Bundesbankpräsident Jens Weidmann mit Rückendeckung des deutschen Verfassungsgerichts vor dem Beginn dieses Programms hat aushandeln können. Und am 28. Februar 2012, als Griechenlands erster Eurokonkurs kurz bevorstand, stellte der Zentralbankrat zum Schutz der anderen Notenbanken alle griechischen Refinanzierungskredite kurzerhand auf ELA um.

Tatsächlich gelingt der Haftungsausschluss durch diese Maßnahmen nur sehr unvollständig, weil die Haftungsmasse der einzelnen Notenbanken begrenzt ist.

Zwar müssen die nationalen Notenbanken etwaige Verluste nicht allein aus ihrem Eigenkapital inklusive der Reserven kompensieren, denn sie verfügen auch noch über die Einnahmen aus dem gemeinsamen Zinspool. Der Gegenwartswert der auf ein Land entfallenden Einnahmen ist das Geldschöpfungsvermögen (Seignorage-Vermögen) der jeweiligen Notenbank. Grundsätzlich ist dieses Geldschöpfungsvermögen gleich dem größenproportionalen Anteil (Kapitalschlüssel) des Landes am Gesamtbestand des Zentralbankgeldes im Eurosystem (abzüglich der unverzinslichen Mindestreserve), weil dieses Zentralbankgeld von den Notenbanken verzinslich verliehen wurde und den Zinspool begründet. Das Geldschöpfungsvermögen erhöht die Haftungssumme über das Eigenkapital hinaus.

Das Problem ist jedoch, dass das Geldschöpfungsvermögen bei einem Ausfall der nationalen Geldschöpfungskredite und einem Ausfall der sie sichernden Pfänder bereits verbraucht würde, selbst wenn es keine Target-Salden gibt und jedes Land gerade so viel Geldschöpfungskredite vergibt, wie es seinem Größenanteil entspricht. Die Notenbank muss dann die normalen Zinsen in den Pool abführen, obwohl sie keine erwirtschaftet. Die Zahlungsverpflichtung gegenüber dem Zinspool kann sie gerade durch den Nichtbezug von Zinsen aus dem Pool erfüllen.

Wenn nun aber die nationale Geldschöpfung über den proportionalen Anteil hinaus ausgeweitet wird, um damit Auslandsüberweisungen zu finanzieren, wenn also verzinsliche Target-Salden entstehen, dann hat die Notenbank ein Problem, wenn sie wegen des formellen Haftungsausschlusses der anderen Notenbanken auf die Salden Zinsen abführen muss, die sie nicht erwirtschaftet. Sie kann diese zusätzlichen Zinsverpflichtungen nicht mehr durch Rückflüsse aus dem Zinspool finanzieren, weil die schon verbraucht sind. Allein die Erträge auf ihr Eigenkapital stehen nun noch zur Verfügung. Nimmt man an, dass das Eigenkapital zum Hauptrefinanzierungssatz sicher angelegt wurde und nicht ebenfalls verloren geht, folgt, dass der Überschuss der nationalen Target-Verbindlichkeit über das Eigenkapital nicht mehr gedeckt ist. Fallen auch die Zinserträge aus, die eine Notenbank aus jenen Geldschöpfungskrediten erwartet, die ihren negativen Target-Saldo verursachte, kann diese Notenbank ihre Verpflichtung gegenüber dem Eurosystem nicht erfüllen und wird zahlungsunfähig. Die anderen Notenbanken haben in diesem Fall einen einmaligen Verlust in Höhe der Differenz aus der Target-Verbindlichkeit und dem Eigenkapital bzw., wenn man diesen Verlust periodisiert, einen dauerhaften Strom an jährlichen Verlusten in Höhe der normalen Zinsen auf diese Differenz.

Von den so entstehenden Lasten des Eurosystems müsste die Bundesbank beim Konkurs eines kleinen Landes 26% übernehmen, weil das ihr Kapitalanteil ist. Im Fall eines Konkurses der Banca d'Italia müsste sie aber bereits 31% tragen, weil das Gewicht jener Länder, die sich den Verlust dann teilen müssen, wegen der Größe Italiens deutlich kleiner wird und Deutschland daran einen entsprechend größeren Anteil hat. Sollten auch noch die Zentralbanken der anderen südeuropäischen Krisenländer sowie Frankreichs insolvent werden, läge der Verlustanteil der Bundesbank bereits bei 60%.

Zur Jahresmitte 2018 betrug die italienische Target-Schuld € 481 Mrd. Das war gut die Hälfte der Bilanzsumme von 2017 und € 356 Mrd. mehr als das Eigenkapital inklusive der Reserven (Rücklagen, Rückstellungen und Umbewertungsgewinne), das bei € 124 Mrd. lag. Danach steht Deutschland im Falle einer Zahlungsunfähigkeit der italienischen Zentralbank wegen eines Totalausfalls der italienischen Geldschöpfungskredite mit € 110 Mrd. im Risiko, selbst wenn die Haftung nach der ANFA-ELA-PSPP-Regel allein in Italien liegen soll. Bedenkt man, dass das so definierte erweiterte Eigenkapital Bewertungsreserven in Höhe von € 73 Mrd. enthält, könnte das Risiko aber auch größer sein, denn vermutlich werden diese Bewertungsreserven in einer ernsten Krise schmelzen wie das Eis in der Sonne. In diesem Fall läge das deutsche Risiko trotz einer vermeintlichen Selbsthaftung Italiens bei € 136 Mrd.

Warum der Münchhausen-Trick nicht funktioniert

Diese Aussagen zur möglichen Insolvenz einer Notenbank im Innenverhältnis des Eurosystems lassen sich nicht mit dem Münchhausen-Argument entkräften, dass eine Notenbank nicht insolvent werden könne, weil sie sich ja jederzeit das Geld drucken könne, das sie zur Erfüllung ihrer Verpflichtungen braucht. Ein solches Argument gebrauchte zum Beispiel der Prozessvertreter Italiens vor dem Europäischen Gerichtshof bei der mündlichen Verhandlung zum QE-Vorlagenbeschluss des Bundesverfassungsgerichts am 10. 7. 2018, als es um die Frage der Risiken der PSPP-Staatspapierkäufe für andere Notenbanken ging.

Die Gelddruckstrategie funktioniert nämlich nur im Außenverhältnis, nicht im Innenverhältnis des Eurosystems. Euro-Druckmaschinen haben die anderen Notenbanken schließlich auch selbst.

Richtig ist aber, dass die Banca d'Italia die Zinsen, die sie an das Eurosystem abführen muss und die dann über die nationalen Notenbanken an die Finanzminister der anderen Eurostaaten fließen sollen, auch über das Target-System sendet und sie insofern mit einem Anstieg des Target-Saldos, also weiteren Target-Überziehungskrediten zu bezahlen versuchen könnte.

Ob der Target-Saldo aufgrund der Übersendung der Zinsen an die anderen Notenbanken steigt, hängt davon ab, wie die betrachtete Notenbank auf die Liquiditätsverknappung reagiert, die durch die Zahlung der Zinsen ausgelöst wird. Vergibt sie kompensierende Geldschöpfungskredite an das heimische Bankensystem, um die Liquiditätsversorgung auf dem alten Niveau zu sichern, steigt der Target-Saldo um die gezahlten Zinsen. Es kommt in diesem Fall zu einem Zinseszinseffekt, weil die durch die Zinszahlungen erhöhten Target-Schulden in der nächsten Periode zu weiteren Zinsverpflichtungen führen.

Vergibt die Notenbank indes keine neuen Geldschöpfungskredite, so kommt es durch die Zinszahlungen für die Target-Salden zu einer Liquiditätsverknappung. Diese Liquiditätsverknappung würde den Anstieg der Target-Salden verhindern oder abbremsen, weil sie auf dem Wege über steigende Marktzinsen zu einem Rückgang der Kreditnachfrage und einer Dämpfung der Konjunktur mit verminderten Ausgaben für Importe sowie auch möglicherweise zu privaten Kapitalimporten führen würde. Beides würde die Target-Schuld für sich genommen vermindern und die zinsbedingte Erhöhung dieser Schuld kompensieren. Die Zinsen könnten in diesem Fall nicht durch neue Überziehungskredite im Eurosystem finanziert werden, sondern müssten selbst erwirtschaftet werden, was aber wegen der angenommenen Überschuldung nicht gelingt.

Der Versuch, die Target-Zinsen über das Target-System zu finanzieren, ist vergleichbar dem Versuch eines insolventen Bankkunden, seine Bank davon zu überzeugen, ihm einen neuen Kontokorrentkredit zu geben, damit er damit seine alten Zinsverpflichtungen erfüllen kann. Das wäre eine Art von einvernehmlicher Konkursverschleppung, die die Liquiditätsprobleme zwar temporär löst, doch nur um den Preis einer noch größeren Überschuldung und noch größerer Verluste der Bank in der Zukunft.

Auch der in diesem Zusammenhang häufig zu hörende Hinweis darauf, dass eine Notenbank mit negativem Eigenkapital arbeiten kann, hilft nicht viel weiter. So vertrat die Prozessvertreterin der EZB bei der gleichen Anhörung vor dem EuGH die Meinung, andere Notenbanken hätten selbst im Falle eines Staatskonkurses kein Risiko aus dem Aufkauf von Staatspapieren eines bestimmten konkursgefährdeten Staates im Rahmen des QE-Programms, weil eine nationale Notenbank mit negativem Eigenkapital arbeiten und insofern nicht in Konkurs gehen könne. Diese Aussage ist leider ebenfalls unrichtig. Eine Notenbank kann zwar mit negativem Eigenkapital arbeiten, weil sie auch noch ihr Geldschöpfungsvermögen, also ihre normalen Ansprüche an den gemeinsamen Zinspool, verwerten kann. Doch wenn das Geldschöpfungsvermögen wie in dem im vorigen Abschnitt diskutierten Fall bereits durch Abschreibungsverluste auf die normalen Geldschöpfungskredite verbraucht ist, dann wird die Haftungsgrenze überschritten, wenn die bezogenen Target-Kredite ihr Eigenkapital überschreiten und auch die hinter ihnen stehenden zusätzlichen Geldschöpfungskredite an die Banken ausfallen. Trotz des formellen Haftungsausschlusses impliziert dieser Fall eine faktische Haftung anderer Notenbanken im Umfang der Differenz zwischen Target-Schuld und Eigenkapital. Im vorigen Abschnitt war schon berechnet worden, dass diese Differenz in Italien bei € 356 Mrd. liegt.

Davon unabhängig haben bei der Verhandlung vor dem EuGH verschiedene Prozessvertreter klargemacht, dass in Wahrheit schon bei geringeren Abschreibungsverlusten damit zu rechnen ist, dass es zu einer Gemeinschaftshaftung kommt. So wurde einhellig die Meinung vertreten, dass der EZB-Rat im Falle eines Staatskonkurses nach § 32.4 seiner Satzung die Vergemeinschaftung der Verluste der nationalen Notenbank dieses Staates beschließen und insofern also die Vereinbarung, die Präsident Weidmann heraushandeln konnte, wieder aufheben würde. Vor dem EuGH hat dies sogar der Prozessvertreter der EU, der ansonsten stets bemüht war, im Sinne der EZB-Position die Verlustrisiken der anderen Notenbanken kleinzureden, explizit eingeräumt.

Was geschieht beim Euro-Austritt?

Die zuletzt genannten Fälle implizieren Verluste auf die Target-Forderungen des Eurosystems gegenüber überschuldeten nationalen Notenbanken, an denen die Bundesbank nicht nach Maßgabe ihrer eigenen Target-Forderungen, sondern nach Maßgabe ihres Kapitalanteils am Eurosystem beteiligt ist. Solche anteiligen Verlustrisiken ergeben sich möglicherweise auch, wenn einzelne Länder das Eurosystem verlassen sollten.

Der Präsident der EZB, Mario Draghi, hat zwar in einem Brief an Cinque-Stelle-Abgeordnete des Europaparlaments betont, dass sich die Banca d'Italia durch einen Austritt aus dem Euro nicht der Rückzahlung entziehen könne, sondern ihre Target-Schuld vollständig begleichen müsse. Was er freilich nicht gesagt hat, ist, dass die Banca d'Italia das vermutlich gar nicht könnte, weil sie in diesem Fall wohl in Konkurs ginge, da ihre Forderungen gegen private und öffentliche Schuldner auf abgewertete Lira lauten würden, während ihre riesigen Target-Schulden von bald einer halben Billion Euro nicht abgewertet würden.

Das könnte einer der Gründe dafür sein, dass die neue italienische Regierung der beiden extremen Parteien Cinque Stelle und Lega einen Konfrontationskurs mit der EU angekündigt haben, der jene Kapitalflucht auslöste, die sich in dem enorm starken Anstieg des italienischen Target-Saldos im zweiten Quartal 2018 niederschlug. Je mehr privates Kapital aus Italien in deutsche Vermögensanlagen flieht und je mehr dadurch die Target-Salden steigen, desto größer ist der Vermögensgewinn durch den Konkurs der italienischen Zentralbank, den Italien für sich im Falle eines Austritts verbuchen kann. Denn mit der privaten Kapitalflucht wird die Bundesbank zur Kreditierung der neuen Anlagen und zur Umschuldung alter Kredite gezwungen, was bedeutet, dass die Bundesbank und damit der deutsche Staat im gleichen Umfang Kapital nach Italien schickt. Doch während das in Deutschland liegende Fluchtkapital Anlagen sucht, die es im Falle des Falles vor einem Währungsschnitt schützen, hat die Bundesbank bloße Buchforderungen, die sie kaum wird eintreiben können und bei denen sie hoffen muss, dass wenigstens die anderen Notenbanken des Eurosystems anteilig bereit sind, die Verluste mitzutragen.

Man könnte nun meinen, bei ernsthaften Finanzproblemen werde der italienische Staat der Banca d'Italia unter die Arme greifen, um sie wieder funktionsfähig zu machen. Insofern sei es gar nicht vorstellbar, dass sich die Risiken realisieren. Das würde jedoch wohl eher nicht passieren, denn erstens ist eine Nachschusspflicht der Staaten gegenüber ihren Zentralbanken im Eurosystems vertraglich nicht vorgesehen, und zweitens würde die Erfüllung einer solchen Nachschusspflicht ja nur bedeuten, dass dadurch die ausländischen Gläubigernotenbanken, allen voran die Bundesbank, vor Verlusten geschützt werden. Es ist aus italienischer Sicht viel besser, in einem solchen Fall die alte Zentralbank abzuwickeln und in ihren Räumen und mit dem alten Personal eine Banca d'Italia nuova zu gründen, die frei von den Target-Schulden starten kann. Die mit den Überweisungen erworbenen Vermögensobjekte im Ausland blieben unterdessen fest in italienischer Hand.

Fallen die Target-Salden nach einem Euro-Austritt?

Es ist unter Verweis auf eine Studie von Oxford Economics behauptet worden, auch im Falle einer Rückkehr Italiens zur Lira drohe kein Verlust der Target-Forderungen gegen Italien, weil die Lira abwerten und dann italienische Anlagen attraktiv für ausländisches Kapital machen würde. Die entsprechenden Auslandsüberweisungen für Käufe von Vermögensobjekten in Italien würden den Target-Saldo Italiens wieder verringern und somit die Schuld gegenüber dem Eurosystem eliminieren. Auch diese Aussage ist falsch, denn wenn Italien austritt, nimmt es nicht mehr am Target-System teil, was bedeutet, dass ein Kapitalimport keine kompensierenden Target-Forderungen aufbauen kann. Im Übrigen häufen sich im Falle eines freien Wechselkurses auch keine Devisenbestände bei der Banca d'Italia an, die sie für eine Tilgung verwenden könnte. Definitionsgemäß ist ein Wechselkurs frei, wenn die Notenbanken fremde Währungen weder kaufen noch verkaufen.

Ein Vollverlust der deutschen Target-Forderung ist möglich

Vollständig im Risiko steht die deutschen Target-Forderung, sollte der Euro zerbrechen. In diesem Fall ist damit zu rechnen, dass Deutschland seine gesamte Target-Forderung verliert, weil die Rechtsbasis der Target-Kredite für diesen Fall nicht definiert ist. Wie erläutert, wurde das Target-System nicht von den Parlamenten, sondern vom EZB-Rat selbst beschlossen, doch für den Fall der Beendigung des Eurosystems hat dieser Rat keine Vorkehrungen getroffen.

Dieses Extremszenarium wird hoffentlich nie eintreten, doch ist es insofern für die weitere Entwicklung der Eurozone relevant, als es den Krisenländern ein glaubhaftes Drohpotenzial für das Erstreiten einer europäischen Transferunion an die Hand gibt. Entweder rücken die nördlichen Länder das Geld freiwillig heraus, oder man holt es sich, indem man eine Krise nebst Kapitalflucht und Notenbankkonkurs provoziert.

Eine weitere Möglichkeit dafür, dass Deutschland den Verlust seiner Target-Forderung nicht mit anderen Ländern wird teilen können, ergibt sich schon daraus, dass diese Forderung nicht zu marktüblichen Konditionen verzinst wird und insofern heute schon längst nicht mehr so viel wert ist, wie die Bundesbank bilanziert. Den Verlust aufgrund eines Verzichts auf marktübliche Kreditkonditionen bei einer Fortführung des Eurosystems unter heutigen Bedingungen trägt eine jede Notenbank nach Maßgabe ihrer eigenen Target-Forderung allein. Für einen solchen Verlust gibt es drei Gründe. Erstens kann die Bundesbank, wie erwähnt, diese Forderungen niemals fällig stellen. Zweitens ist der Zins für die dahinter stehenden Überweisungskredite derzeit null, weil er ja dem Hauptrefinanzierungssatz gleicht, der 2016 auf null reduziert wurde. Und drittens bestimmen die Schuldnerländer im EZB-Rat – konkret jene Länder, die über eine negative Nettoauslandsposition im Hinblick auf alle öffentlichen und privaten grenzüberschreitenden Eigentums- und Schuldtitel verfügen – mit der Mehrheit von über 60%, die sie dort haben, selbst den Zins. Jedes private Finanzinstitut und jede Firma müsste Forderungstitel mit ähnlichen Charakteristika abschreiben und sich zu den Verlusten bekennen.

So gesehen würde die korrekt berechnete Nettoauslandsposition Deutschlands durch eine mögliche Auflösung des Euro oder mögliche Austritte einzelner Länder nicht einmal kleiner, denn wenn Deutschland in Form der Target-Forderungen etwas verliert, was ohnehin keinen Wert hat, wird es nicht ärmer. Das ist freilich ein schwacher Trost.

Gelegentlich äußern Beobachter die Hoffnung, dass die Target-Salden in Kürze wieder verschwinden werden, weil die Krisenländer des Eurosystems nun alsbald aus ihren wirtschaftlichen Schwierigkeiten herauskommen und ihre Banken und Staaten gesunden, so dass private Kapitalanleger aus aller Welt wieder bereit sind, die weitere Finanzierung dieser Länder zu den gleichen oder besseren Konditionen zu übernehmen als die Notenbanken. Dann gingen die Target-Salden in der Tat wieder zurück, weil es keinen Grund mehr gebe, öffentliche statt privater Schulden im Ausland zu machen. Nur ist das schon während der letzten zehn Jahre nicht passiert, und es wird auch weiterhin vermutlich nicht geschehen, weil es insbesondere für die Krisenländer verlockend bleiben wird, ihre Macht über die Zinsen für die Überziehungskredite im Eurosystem so einzusetzen, dass diese Kredite günstiger als am Kapitalmarkt zu haben sind.

In Italien, der weitaus größten Volkswirtschaft Südeuropas, sieht es im Übrigen derzeit eher so aus, als würde sich der Zinsabstand zwischen den öffentlichen Target-Krediten und den privaten Krediten des Kapitalmarktes in den nächsten Jahren eher noch vergrößern, weil sich die Schuldensituation abermals dramatisch verschlechtern könnte. Nach den Vorstellungen, die die neue Regierung zu Sozialprogrammen und Steuersenkungen verkündet hat, soll das Budgetdefizit des Staates von den 2,3% des Jahres 2017 um weitere 5 Prozentpunkte auf etwa 7,5% steigen. Das ist das genaue Gegenteil dessen, was die Hoffnung auf eine Senkung der Zinsspreads und eine Rückkehr privaten Kapitals nach Italien begründen könnte.

Was tun?

Ein System, das unbegrenzte Überziehungskredite zulässt, kann nicht überleben, weil es nicht zur Knappheit der Ressourcen in der Wirklichkeit passt. Es führt zwangsläufig zur Überdehnung der Ansprüche, bis es aus wirtschaftlichen oder politischen Gründen zerbricht.

Eine Möglichkeit, diese Konsequenz zu vermeiden, besteht darin, das Notenbankgeld in den Krisenländern wieder knapp zu machen, damit dort die Zinsen steigen und privates Kapital attrahiert wird. Das würde zu Rücküberweisungen der Kapitalanleger führen und die Target-Salden wieder fallen lassen. Die Verknappung des Notenbankgeldes könnte durch die Rücknahme der oben genannten geldpolitischen Gründe für den Anstieg der Salden geschehen. So könnte die Vollzuteilungspolitik wieder aufgegeben werden; man könnte für die Gewährung von ELA-Krediten statt für deren Blockade eine Zwei-Drittel-Mehrheit verlangen; die Mindestbonität der Pfänder für Refinanzierungskredite könnte deutlich angehoben werden; das ANFA-Abkommen könnte beendet werden; und schließlich könnte das QE-Programm rückabgewickelt werden. Das alles würde sicherlich wirken. Aber es wäre der Versuch, Drogenabhängige zu bewegen, selbst für den Entzug zu optieren. Die Machtstrukturen in der EZB sind leider so, dass eine Änderung nur auf rechtlichem oder politischem Wege von außen erreicht werden kann, indem das Mandat der EZB stärker beschränkt wird.

Konkret bieten sich folgende Möglichkeiten an, die allein oder in Kombination realisiert werden könnten. All diese Möglichkeiten werden Interessengegensätze zwischen Deutschland, den internationalen Kapitalanlegern und den Schuldnerländern aufbrechen lassen, wobei die letzten beiden Gruppen das derzeitige Selbstbedienungssystem natürlich am liebsten erhalten würden. Dennoch kann Deutschland niemandem die Diskussion der Optionen ersparen.

1. Der einfachste Weg bestünde darin, jedem Land eine feste, zu seiner Wirtschaftsleistung proportionale Obergrenze für die Target-Verbindlichkeit vorzuschreiben, die es nicht überschreiten darf. Nach dem oben Gesagten könnte diese Grenze durch das Eigenkapital inklusive der Reserven der jeweiligen Notenbank definiert werden, um sicherzustellen, dass diese Notenbank selbst dann die Zinsen auf ihre Target-Verbindlichkeiten zahlen kann, wenn die hinter ihnen und der normalen Geldmenge stehenden Geldschöpfungskredite ausfallen.

Eine Obergrenze zu setzten heißt nicht notwendigerweise, wie manchmal behauptet wird, dass der Zahlungsverkehr bei deren Erreichen zusammenbrechen würde, sondern nur, dass darüber hinausgehende Überweisungswünsche über private Clearing-Instanzen oder innerhalb länderübergreifender Bankengruppen abgewickelt werden müssten, wie es eingangs beschrieben wurde. Da die dafür nötige private Kreditvergabe nur zu höheren Zinsen stattfinden würde, käme es zu einem automatischen marktmäßigen Ausgleich zwischen Kreditangebot und –nachfrage auf dem europäischen Interbankenmarkt, der die Schuldnerländer zu mehr Zurückhaltung beim Versuch, ausländische Waren und Vermögenswerte zu erlangen, veranlassen würde. Der Vorschlag erinnert an die im Volumen begrenzten Sonderziehungsrechte beim Internationalen Währungsfonds, die im Bretton-Woods-System bestanden.

Sicherlich müsste man bei einer solchen Lösung einen Übergangspfad definieren, der vom jetzigen System schonend in das neue System führt und genug Zeit für den Aufbau der privaten Clearing-Instanzen oder internationaler Bankengruppen lässt. So sollte man den Schritt lange vor seiner Realisierung ankündigen und zunächst mit Strafzinsen versehene Möglichkeiten zur Überschreitungen der Obergrenze zulassen. Ohne die Obergrenze hätten die privaten Clearing-Instanzen eine dauerhaft unschlagbare Konkurrenz in Form des Target-Systems der EZB und könnten niemals wirtschaftlich agieren. Mit der Obergrenze käme es indes zu einer grenzüberschreitenden Integration der nationalen Bankensysteme, und die derzeitige Fragmentierung der privaten Kapitalmärkte ließe sich überwinden.

2. Der Anreiz, Target-Salden durch eine übermäßige lokale Kreditgeldschöpfung aufzubauen, könnte auch durch die Verpflichtung verringert werden, die Target-Salden zu tilgen. Die einfachste Möglichkeit der Tilgung liegt darin, dass die Target-Schulden wie im Bretton-Woods-System mit Gold ausgelöst werden. Gold ist ein auf der ganzen Welt verwendetes Transaktionsmittel, das sich eine jede noch nicht überschuldete Zentralbank bei Bedarf besorgen kann, indem sie andere Vermögenstitel verkauft.

Auch die Zahlungssalden zwischen den Banken der USA wurden in den ersten hundert Jahren des Dollar stets mit Gold getilgt, ja sogar noch später, als man zum Federal Reserve System mit seinen 12 Distriktnotenbanken überwechselte. In Europa könnte man eine Tilgung durch immobiliengesicherte Pfandbriefe zulassen, die hier weit verbreitet sind. All diese Maßnahmen würden die Selbstbedienung durch das Target-System verhindern und von allein zu einer Verringerung der Salden führen, weil damit eine Unterbietung der Konditionen des Kapitalmarktes verhindert würde.

3. Die Staaten könnten eine formelle Nachschusspflicht für die Rekapitalisierung ihrer Notenbanken erhalten, damit die oben beschriebene Strategie des Schürens einer Krise mit anschließendem Notenbankkonkurs zum Zweck der Erhöhung der Target-Salden über eine Kapitalflucht gar nicht erst in Betracht kommt. Wenn eine Regierung weiß, dass sich die eigene Volkswirtschaft nicht auf dem Wege des Notenbankkonkurses der Rückzahlung der Target-Schulden entziehen kann, hat sie wenig Anreiz, das Feuer zu schüren und den Euroaustritt als Drohpotenzial für eine Verhandlung über eine Transferunion in den Raum zu stellen, wie es die neue italienische Regierung in aller Deutlichkeit getan hat und vielleicht wieder tun wird. Die Nachschusspflicht würde deshalb den Bestand des Eurosystems sichern helfen.

4. Dessen ungeachtet sollte nicht unerwähnt bleiben, dass sich Deutschland, wenn alles nicht hilft, durch einen Austritt aus dem Euro vor einer weiteren Erhöhung der Target-Salden schützen könnte. Die alten Forderungen wären dann zwar vermutlich verloren, doch kämen wenigstens keine neuen uneinbringlichen Forderungen hinzu. Durch sofort verhängte Kapitalverkehrskontrollen könnte Deutschland verhindern, dass privates Kapital hereinströmt und über den Target-Mechanismus den gegenläufigen Abfluss öffentlichen Kapitals erzwingt. Nach dem Austritt und der Rückkehr zur D-Mark könnte der Kapitalverkehr unverzüglich frei gegeben werden. Wenn es dann zu einer Aufwertung zu kommen droht, die über das gewünschte Maß hinausgeht, könnte die Bundesbank nach dem Muster der Schweizer Notenbank verfahren und mit eigener Währung ein internationales Vermögensportfolio zusammenkaufen, um den Kursanstieg wirksam zu verhindern. Was die kleine Schweizer Notenbank schafft, würde der großen Bundesbank allemal gelingen. Ähnlich hat in den letzten Jahren auch der norwegische Sovereign Wealth Fund agiert. Das so entstandene Vermögensportfolio wäre das Pendant ansonsten weiter wachsender Target-Forderungen, hätte aber den Vorteil, dass Deutschland darauf in der absehbaren demographischen Krise, die seinem Staatswesen in den 2030er Jahren bevorsteht, zurückgreifen könnte, um die Versorgung der Bevölkerung zu sichern. Das wäre natürlich ein radikaler Schritt, bei dem noch viele andere Dinge zu beachten wären, deren Erörterung den Rahmen dieses Beitrags übersteigt und der deshalb auch nicht als Empfehlung verstanden werden sollte.

So oder so muss aber etwas geschehen. So wie bislang kann das Target-System nicht weiterbestehen.

Kurzfassung des Beitrags „Fast 1000 Milliarden Euro", erschienen in der Frankfurter Allgemeine Zeitung, 17. Juli 2018.

Artikel „Irreführende Verharmlosung - Replik zu Martin Hellwig, erschienen in der Frankfurter Allgemeine Zeitung, 5. August 2018.