Neue Zürcher Zeitung, Verlagsbeilage "Sparen, sparen, sparen", 11. September 2024, S. 8.

Statt echt gespart hat Griechenland vor allem vom Entgegenkommen anderer Euro-Staaten profitiert. Diese Art von Austerität hat aber weder dem Land noch seinen Gläubigern wirklich geholfen. Schuldensozialisierung führt nur zu Hass und Streit, wie die Geschichte lehrt.

Austerität heißt allgemein „Strenge“. Ökonomisch steht der Begriff aber einfach nur für Schuldendisziplin. Aus der Sicht der keynesianischen Theorie ist eine solche Disziplin schlecht, weil sie wärmende Strohfeuer in Zeiten überschüssiger Produktionskapazitäten verhindert. Politiker übernehmen diese Sicht gerne, weil sie es ihnen erlaubt, Lasten auf zukünftige Wähler abzuwälzen, die sie heute noch nicht fürchten müssen.

Es gibt wohl kein Land, dessen Politik in den letzten eineinhalb Jahrzehnten so häufig mit dem Begriff der Austeritätspolitik in Verbindung gebracht wurde wie Griechenland. Die Staatengemeinschaft würge die griechische Konjunktur ab, weil sie Griechenland nicht die Kredite gewähre, die es benötige, um wieder auf die Beine zu kommen, hieß es jahrelang bei linken Ökonomen in Europa und Übersee, insbesondere aus dem Umfeld des Internationalen Währungsfonds (IWF). Deutschland, verkörpert durch seinen Finanzminister Wolfgang Schäuble, stand demgegenüber in der vordersten Front derjenigen, die Griechenland zur Disziplin ermahnten. Demonstrationen in Athen, auf denen Schäuble und seine Kanzlerin Merkel mit Nazi-Emblemen in Verbindung gebracht wurden, gab es zuhauf. Und wenn die Kritisierten ihre Portemonnaies nicht schnell genug öffneten, dann zeigte ihnen die griechische Regierung auch schon einmal ihre Schublade mit den Reparationsforderungen gegenüber Deutschland. Das wirkte dann.

Großzügige Hilfsaktionen

Tatsächlich aber entstammte die Austerität, die Griechenlands Politiker so schmerzlich empfanden, nicht der Politik anderer Staaten, sondern war ganz allein das Ergebnis der wachsenden Skepsis privater Gläubiger, die längst jegliches Vertrauen in die Bonität des Landes verloren hatten und einfach nicht mehr bereit waren, weitere Ausgabenwünsche mit neuen Schulden zu finanzieren. Die Staatengemeinschaft hat gegenüber Griechenland keinesfalls Austerität praktiziert. Ganz im Gegenteil hat sie die Austerität der Märkte durch großzügige Hilfsaktionen in einem Ausmaß gelindert, wie es in der Geschichte bislang kaum jemals beobachtet werden konnte. Die Hilfen gingen nur eben nicht so weit, wie Griechenland es gerne gehabt hätte.

Der Maastrichter Vertrag verlangt aber nun einmal Schuldendisziplin. Artikel 125 AEUV schließt den fiskalischen Bail-out anderer Länder aus, und Artikel 123 AEUV schließt Staatsfinanzierungen mit der Druckerpresse aus. Bei seiner Rede zur endgültigen Festlegung des Teilnehmerkreises am Euroverbund im Bundestag sagte Kanzler Kohl gleich zweimal hintereinander, um seiner Aussage Gravitas und Glaubwürdigkeit zu geben: „Nach den vertraglichen Regelungen gibt es keine Haftung der Gemeinschaft für Verbindlichkeiten der Mitgliedstaaten und keine zusätzlichen Finanztransfers.“ Das Versprechen absoluter Schuldendisziplin ist die zentrale Bedingung, die Deutschland seinerzeit für die Aufgabe der D-Mark verlangte.

Ungeachtet dessen erhielt Griechenland sehr viel Geld von der Staatengemeinschaft und vom Zentralbankensystem, nachdem es sich den Eurobeitritt mit geradezu abenteuerlichen Tricks seines Statistikamtes erschwindelt hatte. Die öffentliche Kreditgewährung begann im Jahr 2010 mit dem ersten Rettungspaket in Höhe von 73 Milliarden Euro. Von 2012 bis 2013 folgte das zweite Paket mit einem Volumen von 142 Milliarden Euro, und im dritten Paket, das von 2015 bis 2018 reichte, wurden nochmal 62 Milliarden Euro gewährt. In der Summe lagen die öffentlichen Kredite der Staatengemeinschaft bei 278 Milliarden Euro, was in Relation zum BIP, das in den Krisenjahren im Bereich von 200 Milliarden Euro lag, eine Größenordnung außerhalb jeglicher historischer Parallelen war. Unter den Krediten befanden sich auch 32 Milliarden Euro an IWF-Krediten.

Ein Teil der Kredite bestand de facto aus Geschenken. Zum einen kam Griechenland in den Genuss extrem niedriger Zinsen, weit unter dem Marktniveau. Zum anderen gewährte die Staatengemeinschaft Griechenland im Nachhinein Laufzeitverlängerungen und Zinsmoratorien, die, wie das ifo Institut berechnet hatte, Bargeschenken in Höhe von 77 Milliarden Euro gleichkamen. Von einer Austeritätspolitik der Staatengemeinschaft konnte also wahrlich nicht die Rede sein, ganz im Gegenteil.

Hinter den Rettungsaktionen standen die privaten Banken, die Griechenland bis dahin Kredit gewährt hatten und sich in der Krise aus dem Staube machen wollten. Vor allem die Banken Frankreichs hofften darauf, weil sie die größten Kreditforderungen gegenüber griechischen Gläubigern aufgebaut hatten, relativ zum BIP gar doppelt so viele wie Deutschland. Das war der Grund, warum Präsident Sarkozy die deutsche Kanzlerin Merkel nach Auskunft ihres spanischen Kollegen Zapatero mit dem Ende der Währungsunion gedroht hatte, falls sie an ihrem anfänglichen Widerstand gegen die Bail-out-Aktionen festhalten würde.

Inflation drück Schuldenlast

Ein Gutteil der öffentlichen Kredite wurde freilich nicht nur für den Schuldendienst zugunsten privater Gläubiger, sondern zur weiteren Finanzierung des griechischen Staatshaushalts verwendet. So war die griechische Staatsschuldenquote ungeachtet der finanziellen Erleichterungen in der Zeit von den ersten Rettungsaktionen im Jahr 2010 bis zum Jahr 2020, dem Jahr des Ausbruchs der Coronakrise, von 148 auf 207 Prozent des BIP angestiegen. Und hätte es im Jahr 2012 nicht einen Schuldenschnitt zulasten privater Gläubiger in Höhe von 105 Milliarden Euro gegeben, so wäre die Quote wegen der ausufernden Neuverschuldung sogar rechnerisch auf 263 Prozent des BIP gestiegen.

Inzwischen, bis zum Ende des Jahres 2023, ist die griechische Schuldenquote zwar wieder auf 162 Prozent gefallen. Aber das hat wenig mit einer neuen Sparsamkeit des Landes zu tun, wie man zunächst vermuten könnte. Es liegt vor allem an der Inflation, die das griechische nominale Bruttoinlandsprodukt im Nenner des Bruches, der die Schuldenquote definiert, aufgebläht hat. Von Ende 2020 bis Ende 2023 stieg der Preisindex des griechischen BIP um 15 Prozent, was diese Quote für sich bereits um 28 Prozentpunkte senkte.

Neben den Fisci Europas beteiligte sich auch die Europäische Zentralbank am Bail-out Griechenlands. Zum einen erlaubte sie der griechischen Notenbank, weit über die für Griechenland selbst nötige Liquiditätsversorgung hinaus digitales Zentralbankgeld zu schaffen, das sie den Banken als Kredit oder im Austausch für Wertpapiere zur Verfügung stellte. Die Firmen, die Bürger und der Staat konnten damit netto Überweisungen zur Begleichung von Auslandsrechnungen tätigen, so vor allem für Importe, zur Tilgung von Schulden bei privaten ausländischen Gläubigern sowie für den privaten Vermögenserwerb im Ausland; die Annoncen griechischer Immobilienkonzerne für den Kauf von Immobilien in Deutschland sind legendär. Die griechische Notenbank verfügte für diese Überweisungsaufträge über keine Kontobestände beim Euro-System und musste auch keine marktfähigen Aktiva hergeben, sondern konnte stattdessen auf einen unbeschränkten Überziehungskredit beim Eurosystem zurückgreifen, der im sogenannten Target-System verbucht wurde. Die Summe der Target-Kredite hatte zuletzt (Juni 2024) ein Volumen von 114 Milliarden Euro erreicht. Selbst wenn man diese Kredite um den sogenannten Bargeldsaldo bereinigt, wie es manchmal vorgeschlagen wird, verbleibt ein Kreditvolumen des Euro-Systems zugunsten von Griechenland von zuletzt 88 Milliarden Euro. Dieser Kredit wird nach den komplizierten Regeln des Zinspooling im Euro-System verzinst, was Griechenland in den Zeiten negativer Politikzinssätze im Euro-System sogar noch Gewinne einbrachte.

Zum anderen habt die EZB-Zentrale in Frankfurt selbst für 11 Milliarden Euro griechische Staatspapiere gekauft. Dadurch wurde die griechische Notenbank entlastet, weil die Käufe unmittelbar Target-reduzierende Überweisungen nach Griechenland induzierten.

Haben diese riesigen Hilfen Griechenland genützt? Vordergründig ja, denn wenn es einem Land dauerhaft gelingt, Schuldscheine zu exportieren, um mit dem Erlös die für den Erhalt des Lebensstandards nötigen Importgüter zu kaufen, kann es sich die Mühen einer entsprechenden Güterproduktion ersparen. Ein kleines und noch dazu strategisch so wichtiges Land wie Griechenland kann vielleicht sogar davon ausgehen, dass diese Strategie immer wieder betrieben werden kann, ohne dass es befürchten muss, überhaupt jemals für seine Schulden aufzukommen.

Replizierbar als allgemeine Regel, die auch für größere Länder der Euro-Zone wie beispielsweise Italien funktionieren könnte, ist diese Strategie allerdings schon deshalb nicht, weil sie die Leistungskraft der anderen Länder der Eurozone überfordern würde. „Too big to bail“ ist hier sicherlich die richtige Devise.

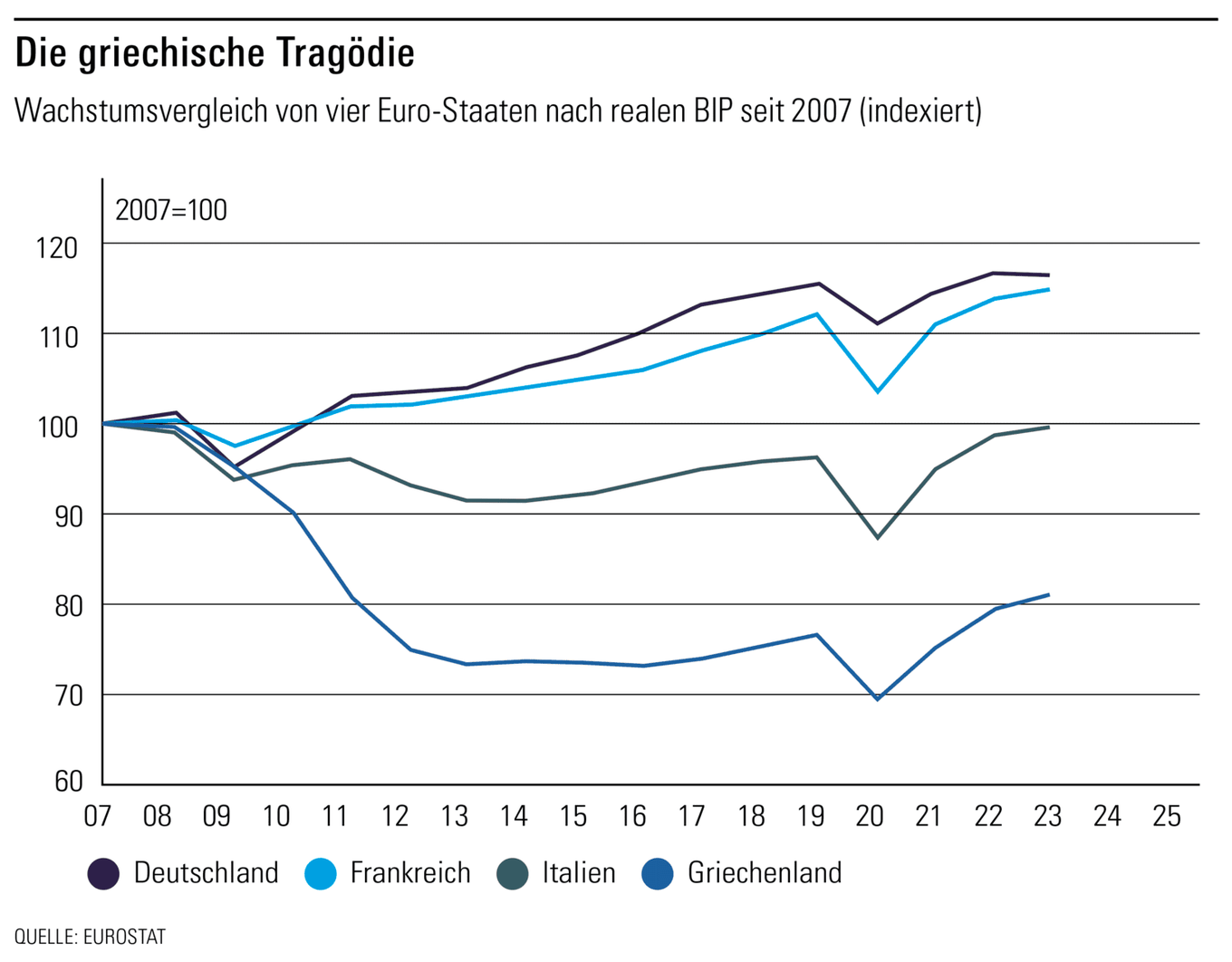

Davon abgesehen ist nicht einmal klar, was Griechenland selbst von den Bail-out-Aktionen gehabt hat. Durch den Export von Schuldscheinen erlahmt nämlich die eigene Wirtschaftskraft, ein Phänomen, das man auch bei Ländern beobachtet, die natürliche Ressourcen exportieren, die sie nicht produzieren, sondern nur abbauen. Man konnte es in Holland in den sechziger Jahren beobachten, als unter dem Einfluss der Erdgasfunde die Wirtschaftskraft erlahmte (Ökonomen nennen das Phänomen deshalb die „Holländische Krankheit“), und man sieht es immer noch sehr deutlich bei anderen ressourcenexportierenden Ländern wie beispielsweise Venezuela. Auch Griechenland hat es, wie die beiliegende Graphik zeigt, noch längst nicht geschafft, an die Wirtschaftskraft vor dem Beginn der Finanzkrisen im Jahr 2008 anzuknüpfen.

Die Frage ist deshalb, ob es nicht besser für Griechenland gewesen wäre, im Jahre 2010, als sein Konkurs unmittelbar bevorstand, statt der Staatengemeinschaft die Gläubigerländer selbst durch einen offenen Staatskonkurs zu belasten und aus dem Euro auszutreten, um abzuwerten und auf diese Weise die eigene Wettbewerbsfähigkeit sehr schnell wiederherzustellen.

Für das Euro-System selbst wäre ein solcher Bail-out-Verzicht sicherlich vorteilhaft gewesen. Er hätte nicht nur den Bruch der Maastrichter Verträge vermieden. Vielmehr hätte die Selbsthaftung der Gläubiger für die durch leichtfertige Kreditvergabe entstehenden Schäden die langfristige Stabilität des Euro-Systems gestärkt. Diese Stabilität entsteht dadurch, dass die Gläubiger aus Angst vor dem Verlust ihres Geldes auf eine zunehmende Kreditaufnahme der Schuldner mit einer Erhöhung der verlangten Risikoprämien reagieren, was die Schuldner umgekehrt zu einer Mäßigung bei weiteren Verschuldungswünschen veranlasst.

Gefährliche Bail-outs

Wohin es führen kann, wenn man durch Bail-outs die Risikoprämien künstlich verkleinert, zeigt die Geschichte der USA in aller Deutlichkeit. Nach der Gründung der USA hatte es zu Lasten der Staatengemeinschaft verschiedene Aktionen zur Sozialisierung der Schulden der Einzelstaaten gegeben. Die Konsequenz war eine völlig ungebremste Verschuldungsorgie, weil die Gläubiger davon ausgingen, dass der neue Zentralstaat im Zweifel immer wieder für die Schulden der Einzelstaaten einstehen würde und selbst nicht in Konkurs gehen könne.

Die Verschuldungsorgie führte zu einem keynesianischen, nachfragegetriebenen Wirtschaftsboom, der zu einer Blase wurde. Die Blase platzte 1835 und trieb in den sieben Jahren bis 1842 neun von damals 29 Staaten und Territorien in den formellen Konkurs, weil auch der Zentralstaat mit einer Übernahme der Schulden überfordert gewesen wäre. Nichts als Hass und Streit war durch die Schuldensozialisierung entstanden, und es gibt sogar Historiker, die einen Zusammenhang mit dem Sezessionskrieg sehen, der nur 19 Jahre später ausbrach. Europa hätte gut daran getan, gar nicht erst den Versuch der Wiederholung der Geschichte zu unternehmen, wie es das nach der unsäglichen Austeritätsdebatte während der Euro-Krise tat.

Nachzulesen auf www.nzz.ch.